资本市场,唯一不变的就是变化。大类资产轮动呈现周期性特征,随着时间推移,美股、黄金、红利股等领跑品种逐步落后,中国科技资产后来居上。北交所和港股两个市场云集AI、创新药等科技细分赛道的黑马股,相关基金在6月年中节点的榜单上霸榜。

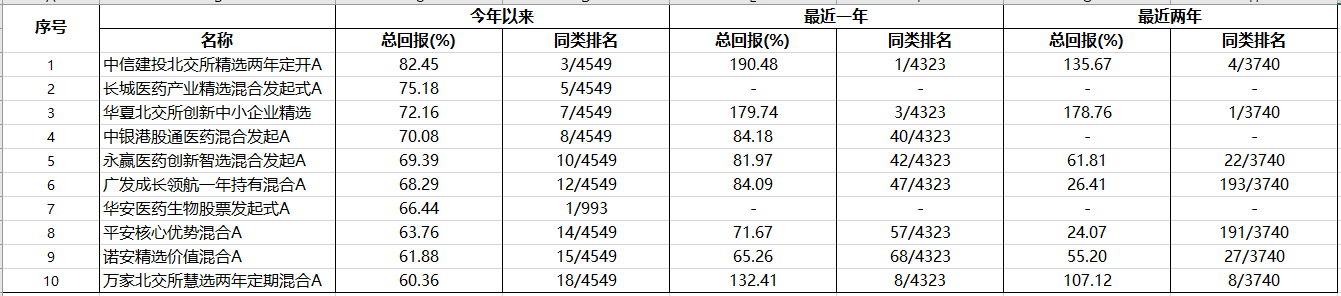

股票型和混合型前十名

股票型和混合型前十名

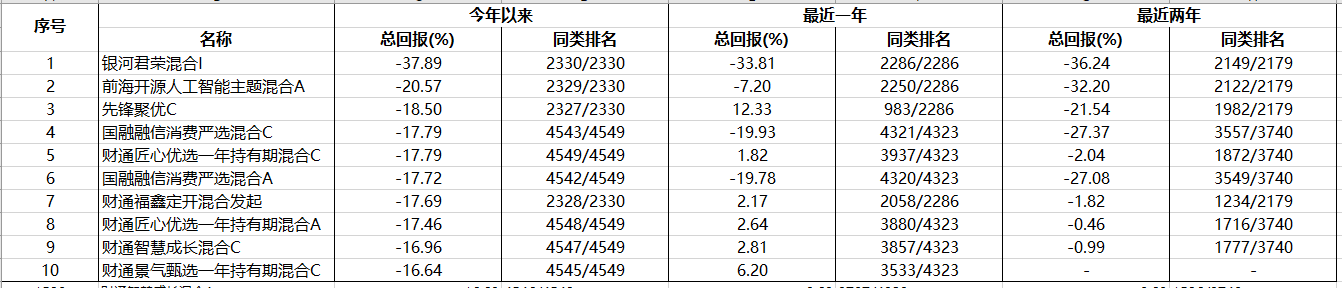

股票型和混合型后十名

股票型和混合型后十名

狼叔点评

本期关键词:风往“北”吹

二季度A股风格不断向大市值银行股和小市值科技股两端集中,相比之下,小市值科技股弹性更大,特别是北交所科技股体现得更为明显,多只北交所基金在沉寂两年多后,在2024年四季度启动,并在今年二季度走出单边上行。

本期最佳TOP1:中信建投北交所精选

年内回报率:82.45%

这只基金夺冠是有真功夫的。北交所在2022年-2023年整体持续下行,该基金在2023年就开始盈利了,当年赚了25.10%,2024年又赚了2.84%。一季度末重仓国防军工、机器人等行业,切中市场热点,基金经理还在一季报中强调了高抛低吸波段操作。这种小快灵的打法,特别适合北交所的高波动环境。

本期最差TOP1:银河君荣混合I

年内回报率:-37.89%

银河君荣A/B/I三类份额合计规模只有0.03亿元,真是基金中的袖珍基。A份额2022年以来,只有2024年盈利10%,2022年和2023年分别亏损11.80%和10.43%,今年以来又亏损了6.87%,赔钱的表现一如既往地稳定。

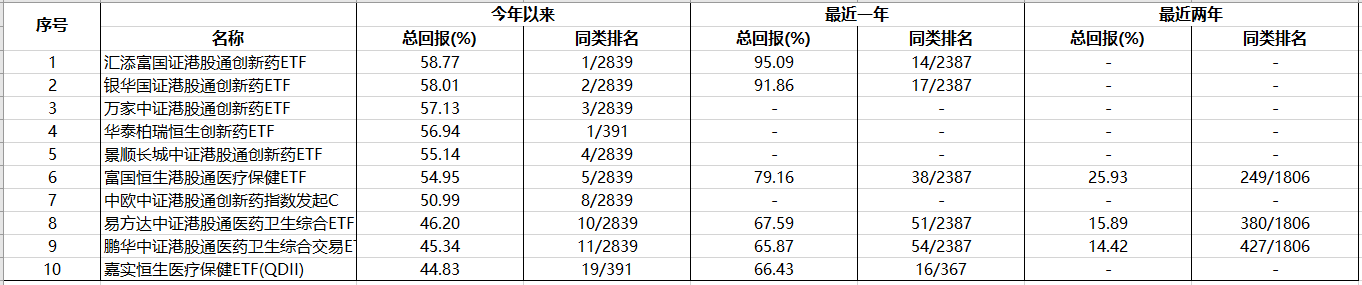

指数型前十名

指数型前十名

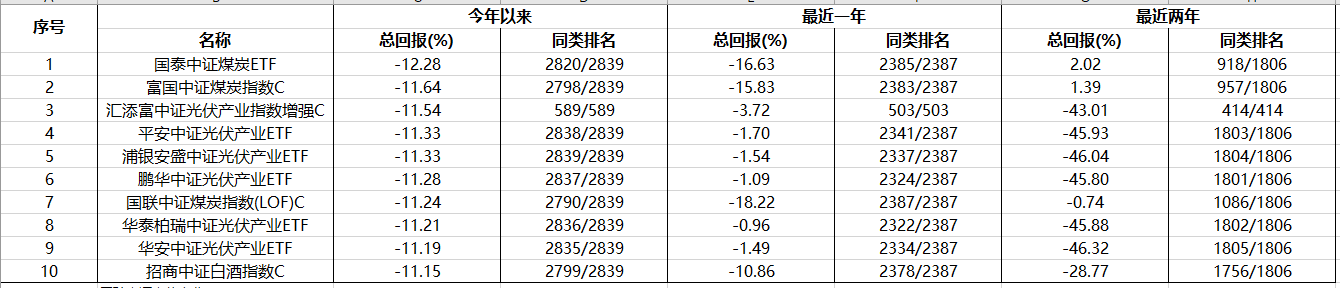

指数型后十名

指数型后十名

狼叔点评

本期关键词:“煤”烦恼

煤炭曾经是市场流行红利投资时的宠儿,如今成了市场弃儿,投资者担心产能过剩而需求不足。光伏ETF跌跌不休,白酒ETF也沦落到领跌榜,也是同样逻辑。不过,7月以来反内卷政策预期不断强化,煤炭和光伏或有转机。毕竟,本期霸榜的创新药基金也曾熬过多年寒冬。

本期最佳TOP1:汇添富港股通创新药ETF

年内回报率:58.77%

创新药周期反转已成市场共识。中国创新药企业向海外药企出售专利的金额,在今年出现爆发性增长,验证了自身科研能力。

本期最差TOP1:国泰中证煤炭ETF

年内回报率:-12.28%

目前市场对于煤炭行业走势存在较大分歧,库存较高和工业用电需求较弱压制煤炭股上涨,但今年夏天极端高温天气或推动煤炭需求触底回升。

债券型前十名

债券型前十名

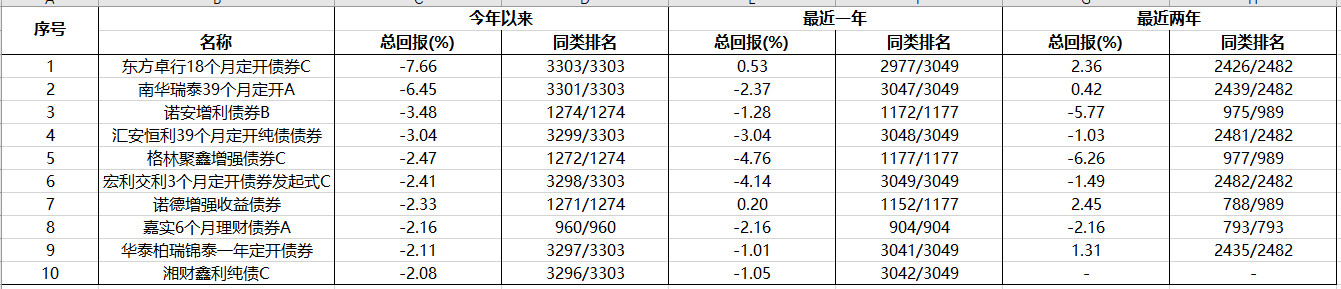

债券型后十名

债券型后十名

狼叔点评

本期关键词:可转债可还行?

随着权益市场震荡上行,可转债的股性进一步凸显,可转债基金体现出良好的上涨弹性。本期前十名被配置了可转债的二级债基包揽。而在一季度持续领跑的长期国债基金已经掉队,债基体现出从防守向进攻的切换。

本期最佳TOP1:华商丰利

年内回报率:18.35%

该基金被海通证券、银河证券同时评为三年期和五年期双料五星基金,长期业绩表现稳定,在2024年股票市场较弱的背景下,全年仍然获得了10%的正收益。整体看,属于攻防能力都很强的优质基金。

本期最差TOP1:东方卓行

年内回报率:-7.66%

该基金的阿尔法和最大回撤指标,均落后于同类基金,超额收益能力不强,同时回撤风险较大。

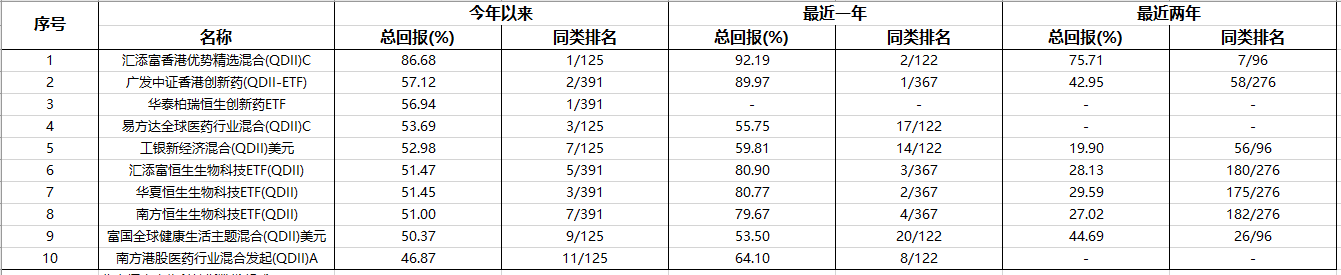

QDII前十名

QDII前十名

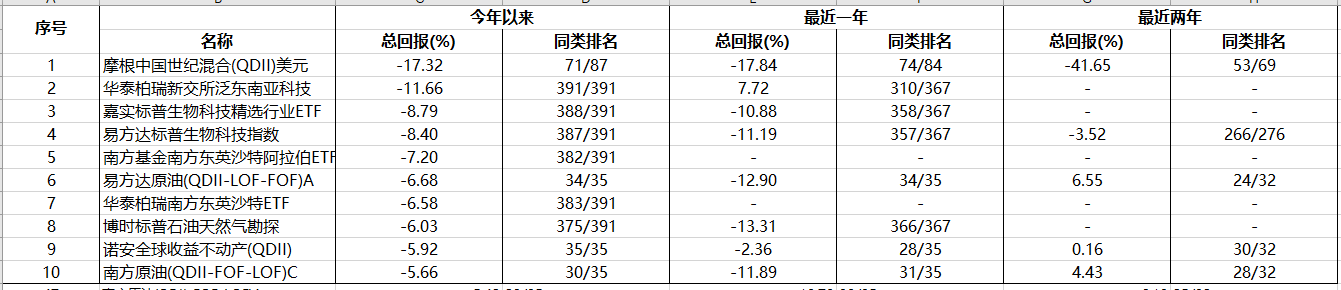

QDII后十名

QDII后十名

狼叔点评

本期关键词:“同人不同命”

同样是生物医药行业,在美股和港股走出了截然不同的走势。本期前十名几乎由港股创新药主题基金包揽,而多只标普生物科技指数基金则进入后十名。之所以出现这种分化,美股估值昂贵,港股估值相对便宜是一个重要原因。

本期最佳TOP1:汇添富香港优势精选

年内回报率:86.68%

该基金前10大重仓股全部为港股创新药公司,基金经理看好未来2~3年医药行业的科技属性和抗周期性。基金经理敢下重注,的确很有气魄,但其从2022年开始就一直重仓创新药,导致2022年至2024年连续三年亏损,这种执拗的个性是把双刃剑。

本期最差TOP1:摩根中国世纪

年内回报率:-17.32%

这只基金的特点是分散投资,重仓招行、腾讯、小米、宁德时代、中国人寿、中国宏桥等,既有传统周期股,也有新兴科技股,既有金融股,又有制造业股票,这种过于分散的持仓,反而拖累了基金净值表现。

(本组稿件数据来源:东方财富Choice,持仓截至2025年一季报。)

青岛财经日报/首页新闻记者 李冬明

责任编辑:王海山

请输入验证码