最近冬季流感有卷土重来之势,作为中国医药行业前三、世界500强之一的上海医药似乎也被“传染”,先是多个高管违纪违法被查,再是因药价虚高被监管部门处罚。而仔细研究财报会发现,尽管上海医药近期营收同比还在增长,但盈利却已经掉头向下,同时负债、销售费用等指标也未表现出应有的健康状态。

处于多事之秋的上海医药,很可能真的“生病”了?

被查与被处罚重创企业声誉

早在今年9月份,上海医药就公告称,已有4名高管接连被审查调查。其中,上海医药前副总裁潘德青,下属子公司上海上药第一生化药业有限公司原总经理陈彬华,下属子公司上海上柯医药有限公司原总经理李平以及上药第一生化原副总经理黄臻辉均在接受纪委调查。

11月20日,“廉洁上海”又发布消息,上海医药董事长周军涉嫌严重违纪违法,正接受上海市纪委调查。随后,上海市闵行区纪委监委发布消息,上海医药已退休的原副总裁顾浩亮涉嫌严重违纪违法,正接受上海市闵行区纪委调查。

短短三个月,上海医药及其下属公司就有6名高管接连被调查!目前,上海医药尚未披露几名高管被调查的具体原因,但不少业内人士猜测与医疗反腐有关。讽刺的是,被调查的周军曾经公开表态“全力配合医药反腐!” 更为讽刺的是,周军曾在内部会议上充分肯定同被调查的顾浩亮所作的“贡献”!

被调查的周军还曾表示:“中国医药产业不应该是以资本利益为中心的产业,这个行业想赚暴利不合适,它的公益性、重要性、特殊性,决定了‘为人民服务,为国家服务’始终是行业最前置的价值观。”但是,12月17日,上海医药发布公告,子公司上海上药第一生化药业有限公司因涉及“滥用市场支配地位不公平高价行为”于近日收到上海市市场监管局行政处罚决定书,没收违法所得和罚款总计4.62亿元,该罚没金额接近上海医药去年一成净利。

据了解,此次被罚是因为上药第一生化以超高价销售注射用硫酸多黏菌素B,被判定违反了《反垄断法》相关规定。上海市市场监管局责令上药第一生化停止违法行为,没收其违法所得3.38亿元,并处2022年销售额3%的罚款,计1.24亿元。

公开资料显示,注射用硫酸多黏菌素B是上药第一生化的独家品种。该药品于2021年以2120元-3100元的价格,销售了54万支,即使以最低2120元计算,该药品当年销售额已超过11.45亿元。2022年,该药品销售量进一步扩大到71.6万支,中标价格统一为2303元,销售额增至16.49亿元。

令人大跌眼镜的是,今年7月,该药品在多个省份主动申请调价,从2303元大降至270元,降幅近90%。另据媒体报道,随着抗菌药物的广泛使用,多重耐药或泛耐药革兰氏阴性杆菌的感染率越来越高,普通的抗生素根本不起效应,而注射用硫酸多黏菌素B就成为最后的选择,在临床治疗上具有不可替代性。

显然,正是垄断加上不可替代性,才给了上药第一生化高价卖药的“勇气”。

盈利能力削弱藏隐忧

如果说被调查与被处罚,还只是上海医药公司治理的短期问题,那么隐藏在财报中的运营隐患,就事关上海医药的长期基本面了。

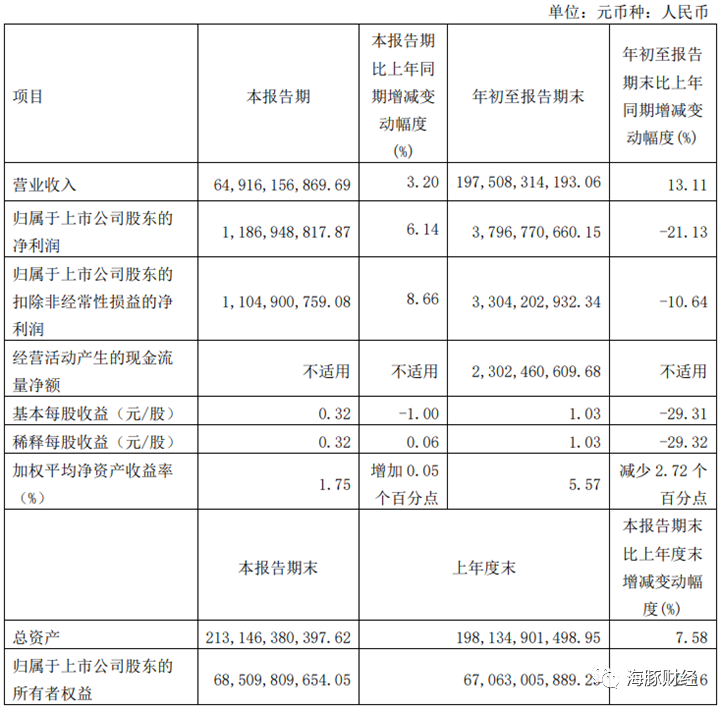

财报显示,2023年前三季度,上海医药实现营业收入1975.08亿元,同比增长13.11%。单看营收状况,其表现尚好。但是结合利润指标来看,就会发现上海医药被掩盖的隐忧。同期,上海医药实现归母净利润37.97亿元,同比下降21.13%;扣非净利润33.04亿元,同比下降10.64%。净利润率为1.92%,同比下降30.43%。

上海医药2023Q3主要财务数据

2020年-2022年,上海医药营收分别为1919亿元、2158亿元、2320亿元,同比分别增长2.86%、12.46%、7.49%,业绩增长起伏较大。同期,其毛利率分别为3.31%、2.86%、3.05%,同比波动分别为27.31%、-13.60%、6.64%。

此外,去年开始,上海医药在总资产收益率、净资产收益率以及每股收益方面都有所下降。2022年,上海医药总资产收益率为3.87%,同比下降3.65%;净资产收益率为9.11%,同比下降15.33%;每股收益为1.61元,同比下降10.06%。截至2023年三季度末,上述指标进一步下降,其中,总资产收益率1.85%,同比下降31.23%;净资产收益率为4.8%,同比下降32.39%;每股收益为1.03元,同比下降28.97%。此三项指标都显示出,上海医药在资产运营方面出现了问题,进而导致了盈利能力下降。

2023年前三季度呈现的盈利陡降,或许还可以归因于计提准备,但考虑到国家推行的医保带量采购模式,必然进一步压缩上海医药的盈利空间。另外,依据相关预测数据,2021年至2025年以及2025年至2030年,医药市场的年复合增长率将分别为6.7%、5.8%,整体市场增长呈下降趋势。这势必进一步加剧市场竞争,上海医药的盈利也将受到更大冲击。

销售费用与负债均居行业榜首

上海医药曾宣称:2025年公司要进入全球制药40强,2030—2035年迈入全球制药20强。原董事长周军在公开演讲中也曾放言,“中国的市场、中国的经济体量,以及国家性质决定中国必须有3-5家全球领先的巨型生物医药企业……所谓的巨型应该是市值1000亿美元以上的企业。”这些表态清楚地表达了上海医药冲击千亿美元市值的野心。

这就决定了,追求规模成为上海医药的首要任务。从2016年担任上海医药董事长开始,周军就以“买买买”的激进手段,不断扩张上海医药的体量。上海医药的商誉也由2016年的58亿元升至2023年9月末的114亿元,商誉风险越来越高。

而伴随体量逐渐扩张的,是企业的销售费用和负债。

销售费用方面,上海医药长年位居行业第一。Wind数据显示,上海医药销售费用2018年从60.67亿元攀升至142.79亿元,增幅达到135%,且2018-2022年连续五年高居A股500多家药企榜首。截至2023年三季度末,上海医药销售费用已达104.70亿元,今年大概率再次位居行业第一。

国家医保局和财政部曾联合对国内77家药企实施会计信息质量检查,查出包括使用虚假发票、票据套取资金体外使用;虚构业务事项或利用医药推广公司套取资金;以及账簿设置不规范等问题,并对查出问题的19家药企作出行政处罚,其中就包括上海医药的4家下属企业。

负债方面,上海医药最近五年的负债率基本都在63%左右,长年游走于健康边缘。和国内其他超过千亿元市值的医药类企业相比,上海医药负债率是最高的。比如,以近五年的平均负债率来看,药明康德约29%、百济神州约30%、智飞生物约42%,恒瑞医药负债率仅为10%,大大低于上海医药。

其次,在流动比率上,上海医药近五年一直在1.3左右徘徊,2023年三季度为1.34。正常而言,流动比率在1.5-2之间是比较健康的,数值过低暗藏了债务失信的隐患。现金比率方面,一般认为保持在1以上是比较健康的,但上海医药近五年的现金比率基本都维持在0.24左右。

另外值得注意的是,和每年斥资百亿用于营销相比,上海医药在研发投入上显得格外小气。数据显示,近五年来,上海医药的研发投入分别为10.61亿元、13.50亿元、16.57亿元、19.87亿元、21.12亿元;2023年前三季度,上海医药的研发开支为14.68亿元,仅为同期销售费用的14%。

数据来源:上海医药历年财报。

研发是稳固根基,长期看会带来高额回报。负债则更多的用于短期体量扩张,中长期回报远低于研发投入。上海医药过去这些年的发展思路,颇有点像房企的路数,玩高负债扩张游戏,用体量换取“平衡”,用金融财务手段换取时间,但最终大都逃不过被累积风险压垮的命运。

最后,我们再来看看上海医药千亿美元市值的野心。最近五年,上海医药的股价大多数时候都运行在20元以下,以其目前不到40亿股的总股本估算,只有上海医药股价超过160元,才可能达到千亿美元市值。这意味着,上海医药的股价要涨8-10倍。即使上海医药总股本翻倍,其股价也要涨4-5倍,才能达到千亿美元市值。

在上海医药内忧外患的基本面下,上述丰满的理想恐怕很难实现了。

来源:海豚财经

责任编辑:崔现香

请输入验证码