节前最后一个交易日,兴业银行尾盘集合竞价突发异常情况,股价从14.8元直线拉升,短短3分钟内,拉至涨停价16.21元,竞价成交总额达2.16亿元。由于当天银行股整体走势较为低迷,因此兴业银行尾盘的诡异走势引发大量猜测。

收盘后,上交所迅速发通报称,初步核查,兴业银行异动为某投资者以明显偏离股票最新成交价的价格大笔申报成交所致。上交所将对相关情况作进一步深入核查,并根据核查结果采取相应措施。

在雪球社区,不少投资人认为,兴业银行此次涨停或许是估值修复的启动信号。毕竟自2021年股价创新高后,兴业银行月线已经跌破了自2015年以来的长期上升趋势线,如果不能止跌企稳,从技术指标上看,兴业银行将确立下跌趋势。

信用卡不良率破4%

海豚财经注意到,在信贷需求不足的大环境下,兴业银行的业绩持续承压,其股价似乎并不具备反转条件。

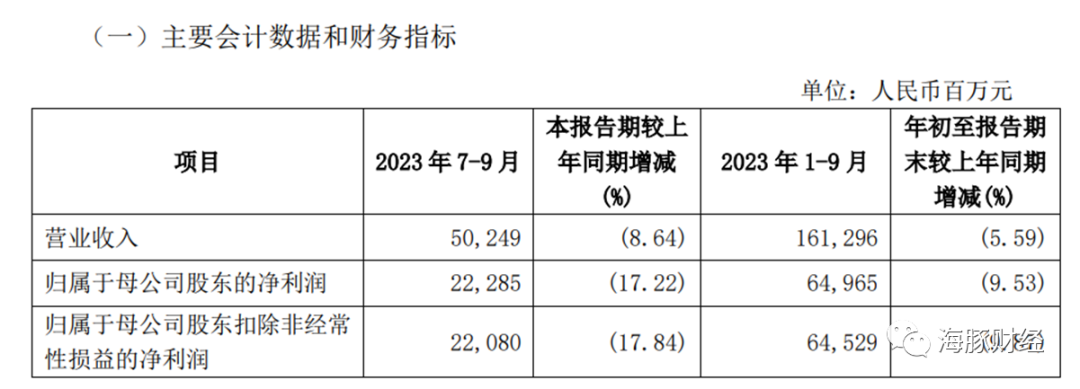

2023年三季度,兴业银行实现营收502.49亿元,同比下滑8.64%,扣非净利润220.8亿元,同比下滑17.84亿元;前三个季度,兴业银行营收1612.96亿元,同比下降5.59%,扣非净利润645.29亿元,同比下降9.87%。

显然,兴业银行三季报业绩进一步变差了。

中银证券研报指出,兴业银行前三季度盈利降幅扩大,公司营收仍然承压;存量贷款风险持续出清,关注类贷款占比上升。

截图来自兴业银行2023年三季报。

海豚财经注意到,兴业银行在三季报中提到,报告期末,公司不良贷款余额562.66亿元,较上年末增加17.78亿元,不良贷款率1.08%,较上年末下降0.01个百分点。资产表现方面,房地产与政府融资平台业务资产质量已趋于稳定,信用卡业务资产质量虽存在一定压力,但前瞻性指标已出现好转。

兴业银行称,将加大对房地产、政府融资平台和信用卡业务等重点领域的风险处置化解,总行成立柔性敏捷小组,调动全集团专业力量,协同分行共同化解处置。

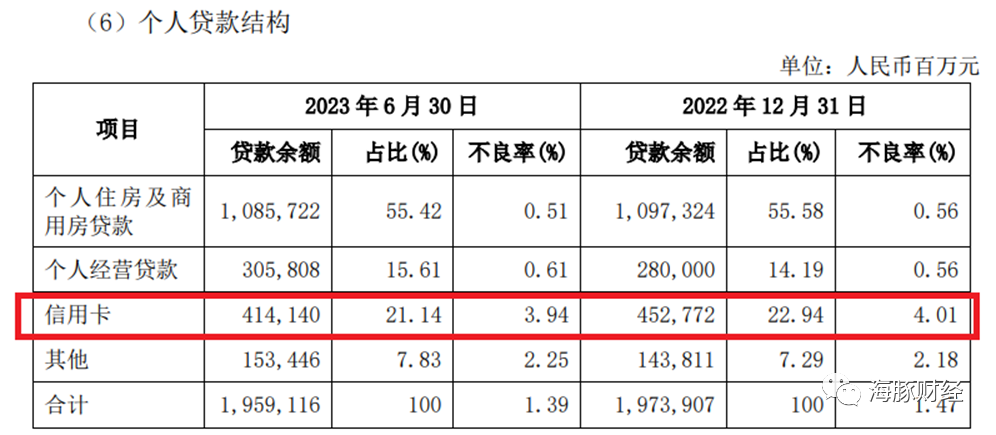

可见,信用卡业务风险已成为兴业银行短期着力化解的主要风险之一。2023年半年报显示,截至2023年6月末,兴业银行信用卡贷款余额4141.40亿元,不良率3.94%,较上年末下降0.07个百分点;截至2023年6月末,兴业银行累计发行信用卡6945.06万张,报告期内新增发卡314.74万张。

截图来自兴业银行2023半年报。

不过,兴业银行信用卡发卡量虽然仍然在增加,但交易量和收入已经出现下滑。2023年上半年,兴业银行信用卡交易量减少,导致银行卡和支付结算收入下滑6.58%。

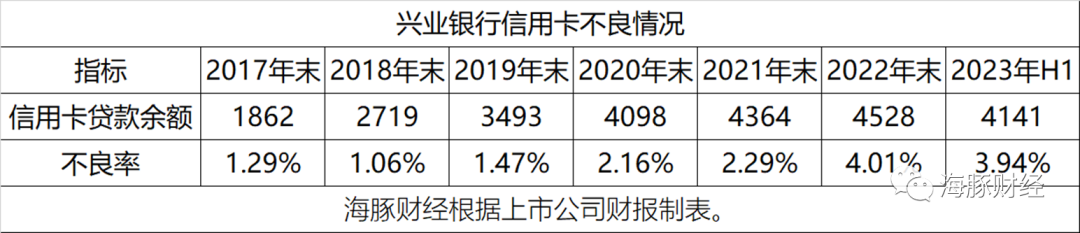

财报显示,过去六年,随着兴业银行信用卡贷款余额猛增,不良率也快速上升。2017年,兴业银行信用卡贷款余额为1862亿元,不良率1.29%;到2020年末,兴业银行信用卡贷款余额增至4098亿元,不良率达到2.16%。截至2022年末,兴业银行信用卡贷款余额增至4528亿元,不良率突破4%,几乎是2020年末不良率的两倍,显示出兴业银行信用卡坏账风险快速爆发。

催收费率高达26%

一方面是消费疲软,交易量下滑;另一方面是坏账风险直线上升,兴业银行信用卡业务正迎来双重夹击。为化解信用卡业务风险,兴业银行在2023年半年报中提出,将聚焦重点领域风险管理,成立信用卡风险防控及账销案存清收敏捷小组,集中全集团专业力量开展攻坚战。其中在坏账催收方面,兴业银行提出持续加大不良资产的现金清收和核销处置,压降不良规模;持续加强行内外催收团队、催收渠道管理, 提升催收产能,提高现金清收占比。

兴业银行强调,要提升外部催收机构作业的规范性,保护消费者合法权益,积极探索诉前调解、仲裁、公证等人性化非诉催收手段。

海豚财经注意到,兴业银行过往信用卡投诉率居高不下。例如,2023年上半年,兴业银行全渠道投诉量20万件,其中信用卡投诉占比高达87.14%,投诉主要原因中,债务催收相关投诉高达10.7万件,占比53.49%。

2022年,兴业银行全渠道消费投诉478708件,其中信用卡投诉占比46.8%(约22.4万件),债务催收投诉占比38.86%,其中99.9%为信用卡催收。2021年,兴业银行各渠道消费投诉143287件,债务催收投诉占比65.97%,其中99.96%为信用卡债务催收。

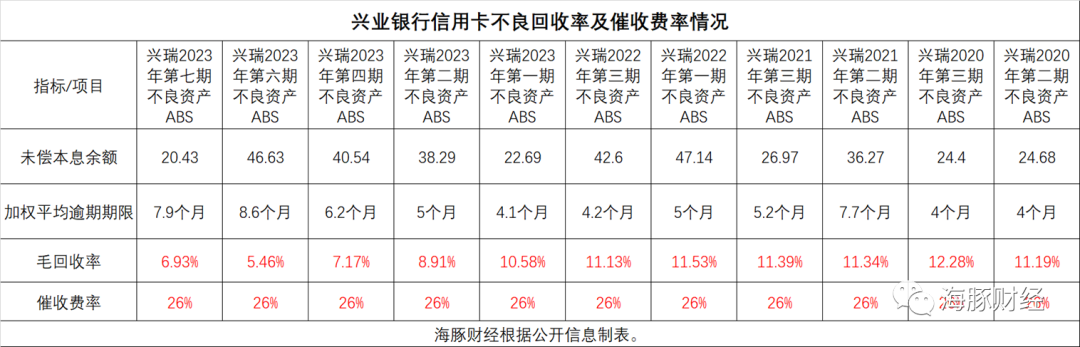

问题是,兴业银行信用卡贷后催收如此高的投诉率,并没有带来较好的催收成果。海豚财经查阅资料发现,兴业银行2020年-2023年发行的信用卡不良资产ABS项目,涉及信用卡不良资产超过500亿元。值得注意的是,兴业银行信用卡不良资产回收率从12%大幅下降至6%左右,近乎腰斩。这也从侧面反映,兴业银行信用卡资产质量不容乐观。

以2023年兴瑞第七期不良资产ABS为例,中债资信报告显示,该期ABS未偿本息余额20.43亿元,加权平均逾期期限7.9个月,毛回收率为6.93%;但2020年兴瑞第三期不良资产ABS回收率为12.28%。整体来看,在兴瑞2023年第一期不良资产ABS之前,兴业银行发行的多期信用卡不良资产ABS的回收率基本稳定在11%左右;在此之后,回收率快速下降至6%-7%。

海豚财经发现,兴业银行坏账回收率大幅下滑,资产清收不给力,但为此支付的催收成本却没有同步下降。

过去三年的发行文件显示,兴业银行信用卡不良资产的催收费率一直保持在26%的较高水平。从加权平均逾期期限看,其信用卡不良资产的逾期期限大多在4-8个月之间,平均不到半年。与同行业可比银行对照,兴业银行信用卡的催收费率高出一大截,令人难以理解。

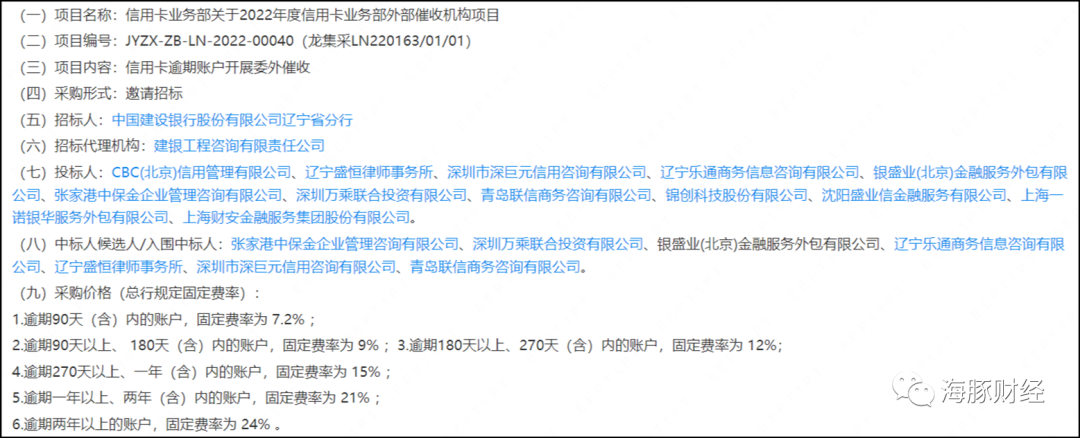

例如,招商银行2023年发行的多单信用卡不良ABS文件显示,其信用卡不良资产平均毛回收率在11%-20%之间,支付的催收费率为11%;建设银行2023年辽宁省分行公开采购信息显示,其信用卡催收费率标准为逾期90天以内7.2%,180天以内不到9%。180天-270天费率为12%;逾期270天-360天的费率为15%;逾期1年-2年之间为21%;逾期2年以上为24%。

显然,兴业银行信用卡平均逾期半年的不良资产催收费率为建行类似资产催收费率的近3倍,甚至超过了建设银行逾期2年的信用卡坏账催收费率,造成这种巨大差异的背后原因是什么?到底是信用卡资产质量过于糟糕,还是涉及利益输送行为?

虚假披露催收公司信息

海豚财经注意到,建行信用卡催收投标/中标服务商包括CBC(北京)信用管理有限公司、深圳市深巨元信用咨询公司、银盛业(北京)金融服务外包有限公司等。其中部分催收机构同时也是兴业银行的主要服务商。

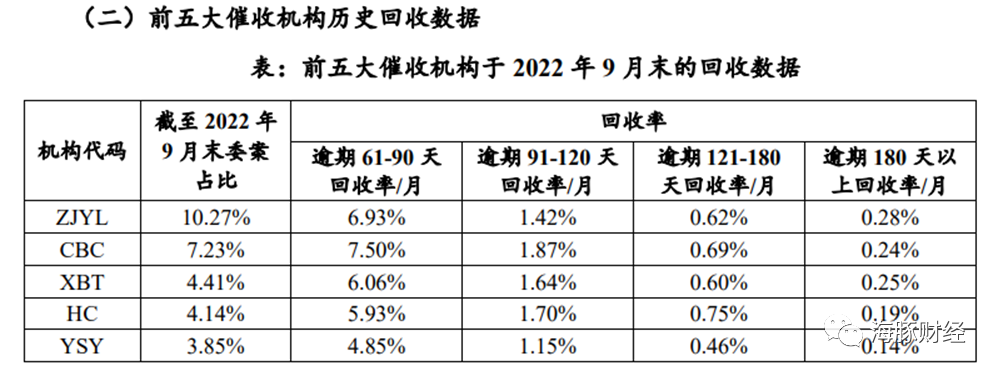

兴瑞2023年第七期不良资产ABS说明书显示,兴业银行的不良资产处置主要由外包催收机构进行,截至2022年9月末,兴业银行信用卡中心合作催收机构60家,目前前五大催收机构分别为ZJYL、CBC、XBT、HC、YSY,这五家机构截至2022年9月末委案占比分别为10.27%、7.23%、4.41%、4.14%、3.85%。

海豚财经对比发现,兴业银行第一大委外催收供应商为浙江银隆企业管理有限公司,该公司成立于2014年7月,注册资本1000万元。公司2014年首次承接光大银行信用卡催收业务,目前客户包括交通银行、广发银行、兴业银行、平安银行等。

第二大供应商是CBC(北京)信用管理有限公司,成立于2005年4月,注册资本1348万元。公司客户包括广发银行、中国银行、建设银行、工商银行、兴业银行、广发银行、平安银行、中信银行等。

今年4月8日,蓝鲸财经报道称,有消息称CBC(北京)信用管理有限公司合肥分公司有员工4月6日被警方带走,涉及到微众银行的微粒贷业务。7日,微众银行回复蓝鲸财经称,经核查,目前没有该事件涉及微众银行的消息。关于该事件的详细信息以当地有关部门公布为准。

海豚财经了解到,过去几年,浙江银隆和CBC(北京)一直是兴业银行信用卡催收的核心供应商,两家份额占比连续数年超过21%。

第三大供应商为福建新奔腾商务咨询有限公司,注册地福建泉州市,成立于2015年12月,注册资金3000万元,实缴资本110万元。首家客户为中信银行信用卡,其他客户包括兴业银行、邮储银行、泉州农商行等。

第四大供应商为广东浩传管理服务有限公司,成立于2005年6月,注册资金2000万元。公司首家信用卡催收合作客户为中信银行,其余客户包括建设银行、广发银行、招商银行、兴业银行、平安银行、浦发银行等。

第五大供应商为银盛业(北京)金融服务外包有限公司,成立于2014年12月,注册资金1000万元。该公司首家信用卡催收客户为哈尔滨银行,其余客户包括中国银行、建设银行、广发银行、兴业银行、平安银行、光大银行等。

离奇的是,兴业银行信用卡不良资产发行文件在上述委外催收公司的工商注册时间上有所出入。

例如,第一大供应商浙江银隆企业管理有限公司的实际成立时间为2014年7月6日,但兴业银行披露的是2014年7月7日;

第二大供应商CBC(北京)信用管理有限公司实际成立时间为2005年4月10日,但兴业银行披露的是2005年4月11日;

第三大供应商福建新奔腾商务咨询有限公司成立时间应该是2015年12月14日,但兴业银行披露的是2015年12月15日;

第四大供应商广东浩传管理服务有限公司实际成立时间是2005年6月29日,但兴业银行披露的是2005年6月30日;

第五大供应商银盛业(北京)金融服务外包有限公司实际成立时间为2014年12月17日,但兴业银行披露的是2014年12月18日。

海豚财经根据公开信息制图。

在上述五家委外催收机构的成立时间上,兴业银行 ABS发行文件披露的时间都比实际日期延后了一天,这就很难用失误或巧合来解释,更像是刻意为之。使用字母代称,加上虚假的工商注册时间,有可能是不想让外界知晓兴业银行信用卡催收公司的真实身份等。如果考虑到兴业银行外包催收高昂的费率,那么其虚假披露行为就显得更加可疑。

众所周知,真实性是金融业务的第一生命线。在兴瑞系列信用卡不良资产ABS发行说明书中,兴业银行作为资产提供方和贷款服务机构,至少10次提到保证披露信息的真实性。兴业银行的虚假披露行为,或已经违背了之前的承诺,突破了金融机构的基本底线。

来源:海豚财经

责任编辑:崔现香

请输入验证码