随着我国疫情得到有效控制,企业纷纷开足马力复工达产。这里奉上一份贷款“指南”,希望助一臂之力。

指南1:没去银行借过钱怎么办?

有一种说法,小微企业要熬过平均3年的“死亡期”后,才会通过银行信贷的方式获得资金支持。

记者从中国人民银行日前举行的“金融支持保市场主体”新闻发布会上了解到,为了破解“首贷难”,金融部门和商业银行想了这些招:

——为破解信息不对称难题,银行与政府部门、电商平台、龙头企业合作,批量获取“首贷”小微企业生产经营数据;

——为降低风险,银行加强与融资担保公司、保险公司等机构合作,探索风险共担机制,将更多“首贷户”纳入融资支持范围;

——为加强政策支持力度,多地金融部门开展“首贷培植行动”,为无贷企业提供金融服务方案;

——为推进银企对接,多地开设“首贷中心”,并建设大数据平台,把信用评分高的无贷企业推送给银行。

“我们推出‘万家小微成长计划’等活动,提供‘送上门’服务。”工行普惠金融事业部总经理田哲介绍,截至9月末,工行累计为近3万户小微企业提供“首贷”服务。

4月1日,北京市首贷服务中心在北京市政务服务中心正式运行,通过集成政策、服务、信息资源,为小微企业办理贷款业务提供快捷通道。新华社发

指南2:生意小银行会不会嫌弃?

不论销售家具、汽车,还是从事文旅、物流,或是生产食品、服饰……企业需求在哪里,就需要金融产品创新的脚步跟到哪里。

“大棚贷”“黄瓜贷”“拉面信用贷”……从这些贷款的名字就可以看出市场分得有多细,这样细化的信贷服务,正好与企业经营周期相匹配。

除此之外,“开工贷”“用工贷”“旺季贷”等关注的是小微企业阶段性资金困难,“人才贷”“巾帼信用贷”“新兴职业农民贷”等针对的是不同创业群体。

“客户的需求,是金融机构创新发展的源头和动力。”民生银行小微金融事业部总经理周伯婷表示,科技进步、信用环境建设为银行创新提供了空间和保障,同时也提升了银行的风险管理能力。

在河南省平顶山市宝丰县康龙生态循环农业观光示范园区,宝丰农商银行信贷员在了解企业生产经营情况。 新华社发

指南3:办贷款需要来回跑吗?

材料准备一大堆,银行要跑三五趟,这是过去不少企业的贷款经历。不过,随着金融机构推进线上化、数字化服务,这一情况已经有改善。

疫情期间,民生银行推出“小微业务在家办”,向客户提供小微金融线上产品和服务指南,实现贷款申请、续贷、转账、代发工资等多种服务线上办理。

此外,一些银行还推广无还本续贷,简化业务办理手续、开通“自助转期”,客户可通过手机银行完成续贷。

指南4:没有抵押担保就贷不到钱吗?

目前金融部门和银行都在持续推进信用体系建设,搭建金融机构与政府部门的信用信息共享平台,通过数据信息实时共享,实现信息调查“加速度”。

人民银行济南分行行长周逢民介绍,在信息共享体系方面,山东实现了政府部门11个领域、41类信息数据的共享查询。

“引导金融机构加强大数据、云计算、区块链等新技术运用,聚焦第一还款来源,有利于实现纯线上审批与放贷。”人民银行南昌中心支行行长张瑞怀表示,江西的多家银行推出基于数据赋能的信用贷款产品,如“小微快贷”“信用易贷”“诚商信贷通”等。

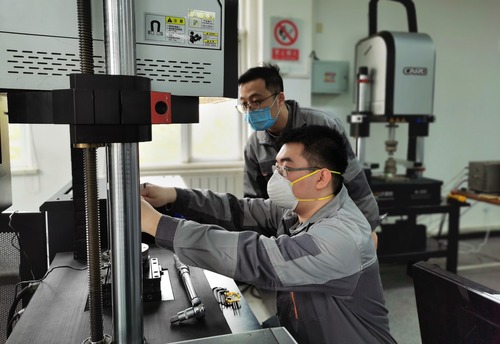

4月9日,在“金融快速响应机制”的帮助下,位于天津市津南区的凯尔测控试验系统(天津)有限公司有序推进生产,公司员工在忙碌地工作。新华社记者 刘惟真 摄

指南5:受疫情冲击严重,企业还能融到资吗?

针对受疫情冲击严重的企业,一些地方开展“金融诊疗”助企行动,提供上门“诊疗”服务。

周逢民介绍,山东联合多个部门,组建省、市、县三级“诊疗”团队,分级开展“诊疗”行动,在生产经营、资金周转等方面提供精准支持,帮助企业尽快摆脱困境、重回正轨。截至10月末,该省通过“金融诊疗”助企行动帮扶企业超4.72万家,给予资金支持2825亿元,其中民营和小微企业占比超过90%。

当前小微企业的融资环境确实有所改善,但仍面临不少困难。企业要想顺利融资,不仅需要优惠的政策支持、完备的“配套设施”,数据共享、融资担保、科技支撑都得跟上,也要不断提升自身竞争力。(记者吴雨)

请输入验证码